近期,英虎機械沖刺滬市主板上市的消息引發市場廣泛關注。公司在上市前實施巨額分紅,且產品結構較為單一,其財務狀況與發展前景備受爭議。

一、上市前巨額分紅引質疑

英虎機械在提交上市申請前夕,進行了大規模現金分紅,總額高達數億元。這一舉動引發投資者對公司的資金使用動機產生疑慮:一方面,上市融資本為解決企業發展資金需求,但分紅卻大量消耗了公司現金流;另一方面,巨額分紅可能影響公司后續研發投入與產能擴張,不利于長期發展。從財務角度看,雖然分紅體現了公司當前的盈利能力和現金流狀況,但也暴露出其可能缺乏更具戰略性的資金規劃。

二、產品結構單一風險凸顯

英虎機械的核心業務高度集中于某一類機械產品,收入占比超過80%。這種單一的產品結構使得公司對行業波動和市場需求的抗風險能力較弱。一旦下游行業出現周期性下滑或技術迭代,公司業績可能面臨大幅波動。財務數據顯示,公司近年毛利率雖保持穩定,但受限于產品多樣性不足,增長潛力受限。研發投入占比較低,進一步加劇了產品升級與多元化的滯后風險。

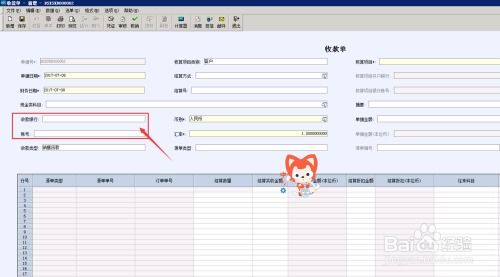

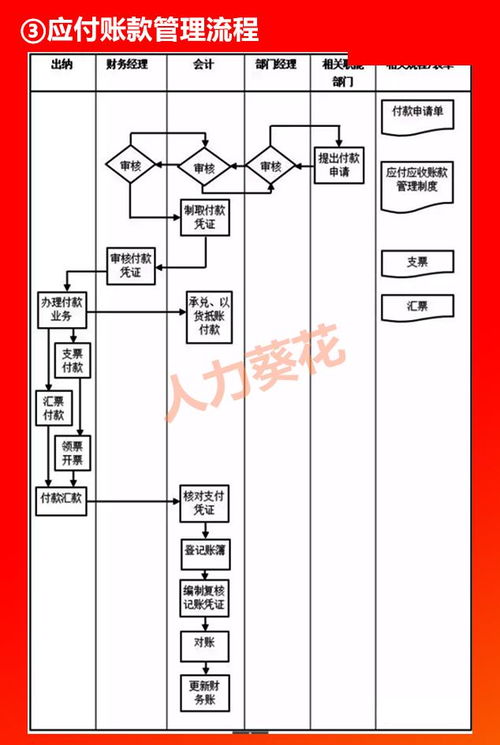

三、財務數據背后的隱憂

盡管英虎機械的營業收入和凈利潤在過去三年呈現增長態勢,但細究其財務結構,仍存在一定隱患。應收賬款規模持續攀升,占流動資產比例較高,可能存在壞賬風險;公司的資產負債率雖在合理范圍內,但現金流波動較大,上市前的分紅進一步削弱了其現金儲備。公司對少數大客戶的依賴度較高,前五大客戶銷售占比超過50%,這種集中度增加了經營不確定性。

四、闖關滬主板的挑戰與展望

英虎機械若能成功登陸滬市主板,將獲得更多融資渠道與品牌溢價,有助于拓展市場與提升研發能力。監管機構對其上市前的分紅行為及單一產品結構可能持審慎態度。公司需向市場證明其具備持續盈利能力和抗風險策略,例如通過上市募資項目明確多元化布局計劃,或展示技術壁壘與市場優勢。

英虎機械闖關滬主板的征程并非坦途。巨額分紅與產品單一問題需通過更透明的財務披露和戰略調整來化解。投資者在關注其IPO進程時,應深入分析其財務健康度與行業競爭力,以做出理性判斷。